বুধবার, "অতি-গুরুত্বপূর্ণ এবং অতি-অনুরণিত" মার্কিন মুদ্রাস্ফীতির প্রতিবেদন প্রকাশ হওয়া সত্ত্বেও বেশ শান্তভাবে EUR/USD পেয়ারের ট্রেড করা হয়েছে। সপ্তাহান্তে, আমরা এই প্রতিবেদনটিকে "এ সপ্তাহের সবচেয়ে গুরুত্বপূর্ণ ইভেন্ট" হিসেবে অভিহিত করেছি, কিন্তু কিছু ট্রেডারের প্রতিক্রিয়া বেশ আশ্চর্যজনক ছিল। সংক্ষেপে, মার্কিন মুদ্রাস্ফীতি বার্ষিক ভিত্তিতে 2.5%-এ নেমে যাওয়া সত্ত্বেও ডলারের মূল্য বেড়েছে।

আসুন স্মরণ করি যে মার্কিন মুদ্রাস্ফীতি সংক্রান্ত সাম্প্রতিক সমস্ত প্রতিবেদনের ফলাফলের ডলারের দরপতনের দিকে পরিচালিত করেছে। বাজার পরিস্থিতি অযৌক্তিকতার সর্বোচ্চ পর্যায়ে পৌঁছেছে: এমনকি পূর্বাভাস থেকে সামান্য বিচ্যুতি বা এমনকি কোনো বিচ্যুতি ছাড়াই মার্কিন মুদ্রার দরপতন হচ্ছিল। সোজা কথায়, যখন মার্কিন যুক্তরাষ্ট্রে মুদ্রাস্ফীতি হ্রাস পায়, তখনও ডলারের দরপতন হয়েছে। যাইহোক, গতকাল আরেকটি উল্লেখযোগ্য মুহূর্ত চিহ্নিত হয়েছে যা ডলারের দুই বছরের দরপতনের সমাপ্তির ইঙ্গিত দিতে পারে।

মার্কেটের ট্রেডাররা মার্কিন মুদ্রা কেনার মাধ্যমে প্রতিক্রিয়া জানিয়েছে, যদিও মার্কিন যুক্তরাষ্ট্রে মুদ্রাস্ফীতি 2.5% এ নেমে এসেছে। আমরা বারবার উল্লেখ করেছি যে যখন মুদ্রাস্ফীতি লক্ষ্য মাত্রার কাছাকাছি চলে আসবে তখন ফেডারেল রিজার্ভের আর্থিক নীতি নমনীয় করার বিষয়ে আলোচনা শুরু হওয়া উচিত। এটি আগস্টের শেষের দিকে ঘটেছিল, কিন্তু এখানে বিভ্রান্তি হল- মার্কেটে এখন দুই বছর ধরে ফেডের নমনীয়করণের ভিত্তিতে মূল্য নির্ধারণ করা হচ্ছে, এবং ইতোমধ্যেই এই বিষয়টি মার্কেটে সম্পূর্ণরূপে প্রভাব বিস্তার করেছে তার একটি উচ্চ সম্ভাবনা রয়েছে। এমনকি যদি আমরা 2022 বা 2023 সম্পর্কে কথা না বলি, মার্কেটের ট্রেডাররা এই বছর ফেডের সুদের হার কমানোর সর্বোচ্চ লেভেলে প্রত্যাশা করেছে। স্বাভাবিকভাবেই, ট্রেডাররা সুদের হারের অগ্রিম হ্রাসের ভিত্তিতে বিভিন্ন ইন্সট্রুমেন্টের মূল্য নির্ধারণ করছে। মুদ্রাস্ফীতি লক্ষ্যমাত্রার কাছাকাছি আসার সাথে সাথে এবং ফেডের কাছে শুধুমাত্র একবার সুদের হার কমানোর জন্য নয় বরং আর্থিক নীতি নমনীয় করার সম্পূর্ণ চক্র শুরু করার সমস্ত কারণ রয়েছে। এক্ষেত্রে মার্কেটের ট্রেডাররা এই বিষয়টির প্রতি আর প্রতিক্রিয়া জানাতে পারছে না - কারণ তারা ইতোমধ্যেই এর ভিত্তিতে মূল্য নির্ধারণ করেছে।

সুতরাং, ডলারের দরপতন এখানে শেষ হলে আমরা অবাক হব না। এটা আবারও উল্লেখ্য যে সাপ্তাহিক টাইমফ্রেমে, 25 সেপ্টেম্বর, 2022 থেকে ব্রিটিশ মুদ্রার সমস্ত বৃদ্ধি, 16 বছরের (!) নিম্নগামী প্রবণতার কাঠামোর মধ্যে শক্তিশালী দরপতনের বিরুদ্ধে একটি কারেকশন হয়েছে। অতএব, যদি আমরা একটি দীর্ঘমেয়াদী দৃষ্টিকোণ বিবেচনা করি, তবে ব্রিটিশ মুদ্রার দীর্ঘস্থায়ী এবং শক্তিশালী বৃদ্ধি আশা করার কোন কারণ নেই। এটা জানা গুরুত্বপূর্ণ যে ফেডের নীতিমালা নমনীয়করণের ভিত্তিতে মূল্য নির্ধারণের কারণে পাউন্ডের মূল্য 1.32 এর লেভেলে পৌঁছেছে। সহজভাবে বলতে গেলে পাউন্ডের মূল্যের বুলিশ প্রবণতা সৃষ্টি করতে পারে এমন কোন কারণ আর বাকি নেই এবং এর আগেও ছিল না- পাউন্ডের দাম বেড়েছে কারণ ডলারের দরপতন হচ্ছিল।

সুতরাং, আমরা একটি পরিষ্কার উপসংহার টানতে পারি: ব্রিটিশ মুদ্রার আরও দর বৃদ্ধির আশা করা অযৌক্তিক। আমরা প্রবৃদ্ধির শেষ পর্যায়ের পূর্বাভাস করিনি যা এই পেয়ারের মূল্য 1.32 এর লেভেলে নিয়ে এসেছিল, তবে একটি মধ্যমেয়াদী প্রবণতার সঠিক পূর্বাভাস কয়েক দিনের মধ্যে বা মূল্যের নির্দিষ্ট লেভেলের সাথে সুনির্দিষ্ট নয়। এখন পর্যন্ত, আগের মতো, পাউন্ডের মূল্য সরানোর জন্য তাড়াহুড়ো করে না, তবে এটি গতকালের খবরের প্রভাবে দরপতনের শিকার হয়েছিল যা এটি আত্মবিশ্বাসের সাথে বাড়তে পারে। মুভিং এভারেজ লাইনের নিচে মূল্য স্থির হলে সেটি ডলারের পুনরুদ্ধারের সম্ভাবনা নিশ্চিত করে।

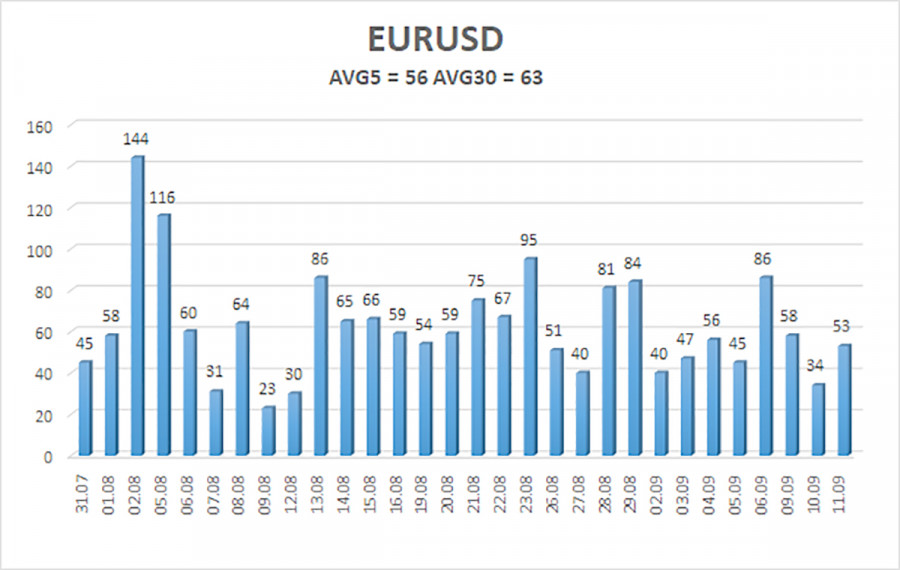

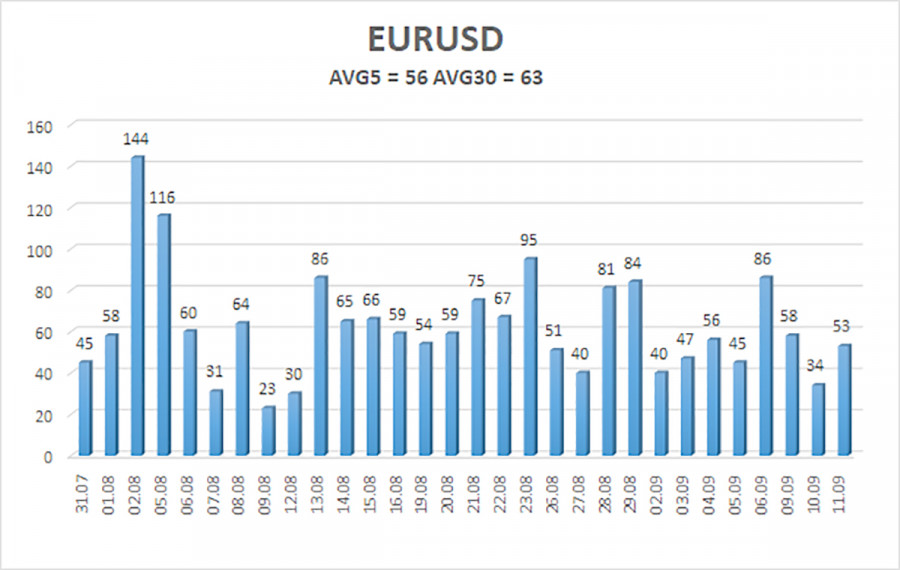

১২ সেপ্টেম্বর পর্যন্ত বিগত পাঁচ দিনের ট্রেডিংয়ে EUR/USD-এর মূল্যের গড় অস্থিরতা হল 56 পিপস, যা গড় হিসাবে বিবেচিত হয়। আমরা আশা করছি বৃহস্পতিবার এই পেয়ারের মূল্য 1.0959 এবং 1.1071 লেভেলের মধ্যে মুভমেন্ট প্রদর্শন করবে। আপার লিনিয়ার রিগ্রেশন চ্যানেল উপরের দিকে যাচ্ছে, কিন্তু বিশ্বব্যাপী এই পেয়ারের মূল্যের নিম্নমুখী প্রবণতা অটুট রয়েছে। সিসিআই সূচকটি তিনবার ওভারবট জোনে প্রবেশ করেছে, যা এই পেয়ারের মূল্যের নিম্নমুখী প্রবণতায় সম্ভাব্য স্থানান্তরের সংকেত দেয় এবং এই পেয়ারের দর বৃদ্ধি যে অযৌক্তিক সে বিষয়টি তুলে ধরে। যাইহোক, আপাতত, আমরা অপেক্ষাকৃত একটি ছোটখাট কারেকশন দেখতে পাচ্ছি।

নিকটতম সাপোর্ট লেভেল:

- S1 – 1.0986

- S2 – 1.0925

- S3 – 1.0864

নিকটতম রেজিস্ট্যান্স লেভেল:

- R1 – 1.1047

- R2 – 1.1108

- R3 – 1.1169

ট্রেডিংয়ের পরামর্শ:

EUR/USD পেয়ার মাঝারি মাত্রার দরপতনের শিকার হচ্ছে। পূর্ববর্তী পর্যালোচনাগুলোতে, আমরা উল্লেখ করেছি যে আমরা শুধুমাত্র মধ্যমেয়াদে ইউরোর দরপতনের আশা করছি, কারণ এই পেয়ারের মূল্যের যেকোনো নতুন উত্থান উপহাস বলে মনে হবে। ম্ভাবনা রয়েছে যে ফেডের দ্বারা ভবিষ্যতের সমস্ত সুদের হার হ্রাসের ভিত্তিতে মার্কেটের ট্রেডাররা ইতোমধ্যেই এই পেয়ারের মূল্য নির্ধারণ করেছে৷ যদি তাই হয়, ডলারের দরপতনের আর কোন কারণ নেই। 1.0986 এবং 1.0925-এ লক্ষ্যমাত্রায় এই পেয়ারের মূল্য মুভিং এভারেজের নিচে কনসলিডেট হলে শর্ট পজিশন বিবেচনা করা যেতে পারে। গত সপ্তাহের সামষ্টিক অর্থনৈতিক প্রতিবেদনের ফলাফল ডলারের উপর উল্লেখযোগ্য চাপ সৃষ্টি করেছে, কিন্তু আমরা এই সপ্তাহে মার্কেটে একই রকম প্রতিক্রিয়া দেখতে পাচ্ছি না।

চিত্রের ব্যাখা:

- লিনিয়ার রিগ্রেশন চ্যানেল - বর্তমান প্রবণতা নির্ধারণ করতে সাহায্য করে। যদি উভয়ই একই দিকে পরিচালিত হয়, তাহলে এর অর্থ হল বর্তমানে প্রবণতা শক্তিশালী।

- মুভিং এভারেজ লাইন (সেটিংস 20.0, স্মুথেদ) – স্বল্পমেয়াদী প্রবণতা এবং বর্তমানে কোন দিকে ট্রেডিং করা উচিত তা নির্ধারণ করে।

- মারে লেভেল - মুভমেন্ট এবং কারেকশনের লক্ষ্য মাত্রা।

- অস্থিরতার মাত্রা (লাল লাইন) - সম্ভাব্য প্রাইস চ্যানেল যেখানে এই পেয়ারের মূল্য পরের দিন অবস্থান করবে, যা বর্তমান অস্থিরতা সূচকের উপর ভিত্তি করে নির্ধারণ করা হয়।

- সিসিআই সূচক – এই সূচকের ওভারসোল্ড জোনে (-250-এর নীচে) বা ওভারবট জোনে (+250-এর উপরে) প্রবেশের মানে হল যে চলমান প্রবণতা বিপরীতমুখী হতে যাচ্ছে।