Предыдущий месяц стал рекордным на розничные цены в США за последние почти 40 лет. Быстрая и стойкая инфляция подрывает фонды зарплат работодателей и усиливает давление на Федеральный резерв с целью ужесточения денежно-кредитной политики.

Уже не стагфляция: рост цен в США подтверждает ожидание ястребиных сигналов от ФРС

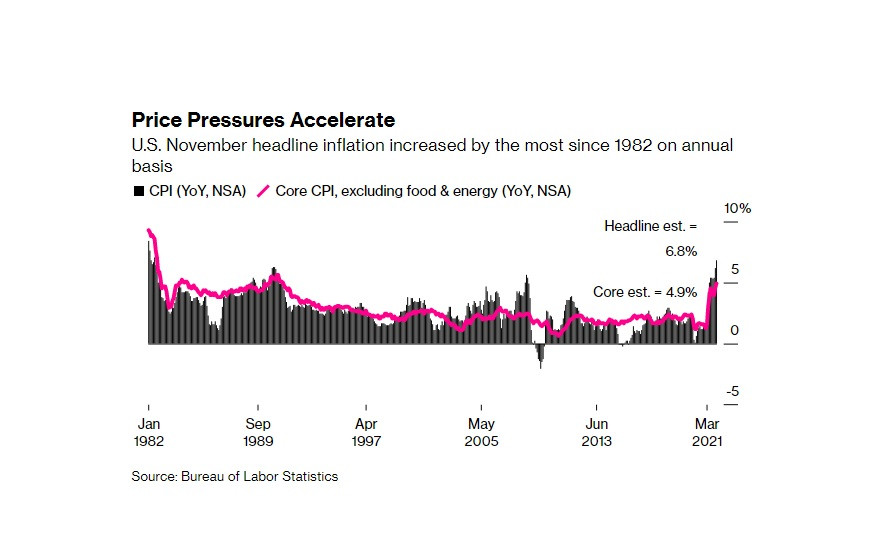

По данным Министерства труда, опубликованным в пятницу, индекс потребительских цен вырос на 6,8% (данные за год начиная с ноября 2020 года включительно). Широко отслеживаемый индикатор инфляции вырос на 0,8% с октября, превысив прогнозы экономистов и продолжив тенденцию значительного повышения, начавшуюся в начале этого года.

Усредненные цифры прогнозов предусматривали ежегодный прирост на 6,8% и рост на 0,7% в месячном исчислении. Доходность 10-летних казначейских облигаций снизилась, фьючерсы на индекс S&P 500 выросли и продолжают расти. Доллар на момент открытия Нью-Йоркской сессии упал, поскольку показатели в целом оказались не хуже ожиданий. Но напомним, что ожидания эти были скорректированы с учетом серьезного прироста за октябрь.

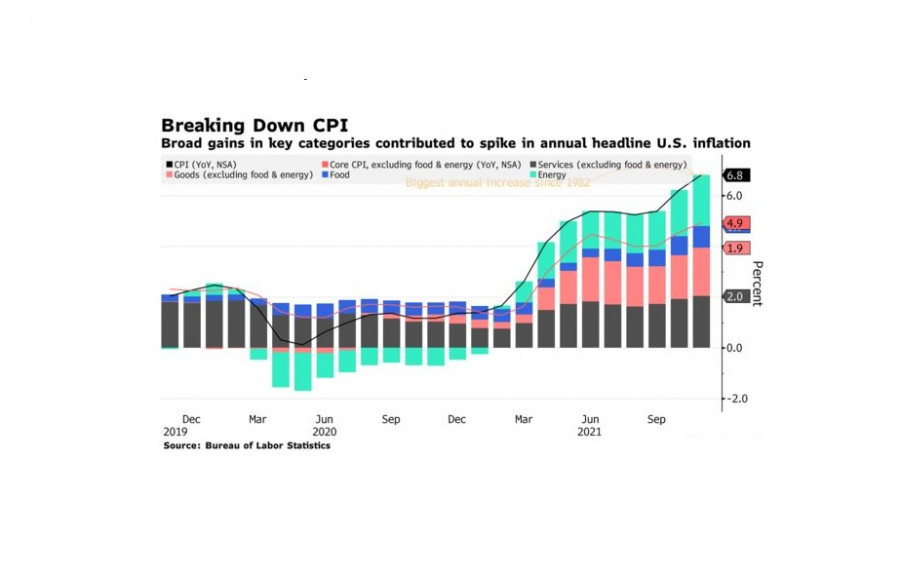

Увеличение ИПЦ отражает значительный прирост в большинстве категорий. Бензин, жилье, продукты питания и автомобили внесли наибольший вклад в рост по сравнению с предыдущим месяцем.

Эти данные заставляют инвесторов рассчитывать, что ФРС ускорит сворачивание своей программы покупки облигаций на заключительном заседании центрального банка в этом году на следующей неделе. Правительства большинства стран сейчас испытывают растущее давление, чтобы бороться с растущей инфляцией, поскольку рабочие тратят больше в продуктовых магазинах и на бензоколонках.

Эта цифра «просто оказывает давление на Федеральный резерв, - заявила в эфире Bloomberg Television Кэти Бостянчич, главный финансовый экономист в Oxford Economics. - Это очень трудный период для них».

Инфляция «будет оставаться горячей и липкой в течение первого квартала...» (следующего года – прим. авт.), - считает она.

Более быстрое сокращение ставок откроет возможность для ФРС начать повышение базовой процентной ставки. В то же время инвесторы сделали ставку на резкое повышение ставок ФРС в 2022 году, указывая на то, что пятничные данные показали более высокие шансы на замедление инфляции, учитывая, что ежемесячное изменение было меньше, чем в октябре.

Ожидается, что к 2022 году годовой рост ИПЦ составит около 7%.

Базовая инфляция

Без учета продуктов питания и энергоносителей базовые цены выросли на 0,5% по сравнению с предыдущим месяцем. В целом базовый индекс потребительских цен вырос на 4,9% по сравнению с прошлым годом, достигнув нового 30-летнего максимума.

Стоимость жилья, которая считается самым весомым компонентом ИПЦ и составляет около трети общего индекса, в ноябре выросла на 0,5% по сравнению с месяцем ранее.

По сравнению с тем же месяцем прошлого года рост на 3,8% был самым большим с 2007 года. Ожидается, что в следующем году расходы на жилье вырастут, так как рост арендной платы следует за ценами на недвижимость, имея немного отложенный эффект.

Мебель, одежда и авиабилеты также способствовали росту инфляции.

Домашнее потребление выросло на 6,4% по сравнению с прошлым годом, что является максимальным показателем с декабря 2008 года. Общие расходы на продукты питания, в том числе вдали от дома, выросли на 6,1% по сравнению с годом ранее - максимум с 2008 года.

Бензин подорожал на 6,1% по сравнению с предыдущим месяцем, что соответствует объемам прироста в октябре.

Аренда основного жилья и эквивалентная арендная плата собственников выросли на 0,4% с октября.

В результате серьезного роста цен и мятущейся политики в отношении украино-русского конфликта, рейтинг одобрения Джо Байдена упал, что усилило политическое давление на администрацию, заставляя окружение президента шевелиться активнее.

И хотя Белый дом предпринял некоторые шаги - например, создал целевую группу по цепочке поставок, - инфляционное давление продолжает расти. Быстрая инфляция, вероятно, также повлияет на окончательный размер и судьбу законопроекта Байдена Build Back Better.

В следующем году проблемы с цепочкой поставок будут продолжать приводить к росту цен в краткосрочной перспективе, но экономисты ожидают исчезновения этого фактора по мере того, как американцы перейдут к более нормальным моделям потребления. Тем не менее, другие факторы, такие как нехватка рабочей силы и стоимость жилья, могут удерживать инфляцию на высоком уровне.

По словам Дэвида МакЛеннана, главного исполнительного директора Cargill Inc., цены на продукты питания также, вероятно, останутся высокими в следующем году.

«Я думал, что инфляция в сельском хозяйстве и продуктах питания носит временный характер. Сейчас я чувствую себя в меньшей степени из-за продолжающейся нехватки на рынках труда, - сказал МакЛеннан в прошлом месяце в интервью на Форуме новой экономики Bloomberg в Сингапуре. - Это один из входов в цепочку поставок, за которым мы внимательно следим».

Заработная плата за последние месяцы также демонстрирует рост, но с отставанием от потребления. Средняя почасовая заработная плата пусть и демонстрирует номинальный прирост, но с поправкой на инфляцию реальный уровень упал на 1,9% в ноябре по сравнению с годом ранее. Это самый большой отскок за шесть месяцев.

Инфляция или стагфляция?

Рост нового варианта коронавируса вызвал опасения по поводу двойного удара по экономике США в виде замедления роста с одной стороны, и все еще высокой инфляции с другой. Пока цепочки поставок терпят крах за крахом, местные правительства рассматривают все новые ограничения, а потребители оценивают не только риски для здоровья в повседневной жизни, но и предпраздничные расходы.

И все же до сих пор экономисты видят риск «стагфляции» - этой токсичной смеси слабого роста и сильной инфляции, которая значительно ухудшает перспективы восстановления - лишь наполовину.

Очевидно, что цены растут в Соединенных Штатах более заметно, чем где-либо еще, но и темпы роста оказались более устойчивыми, чем ожидали политики. Сейчас достаточно трудно судить, насколько этот рост далек от стагнации, и продолжится ли он в следующем году темпами выше среднего, что способно подтолкнуть американцев к поиску работы в течение нескольких месяцев.

Уровень потребления в США достиг допандемических показателей еще в прошлых отчетных периодах.

И все же некоторые прогнозисты снизили свои прогнозы относительно роста валового внутреннего продукта США. Как мы знаем, прогнозы Goldman Sachs и других банков на следующий год регулярно снижались начиная с весны. И оснований для пересмотра в лучшую сторону пока нет: данные о путешествиях авиалиниями США, посещения ресторанов и расходы по кредитным картам пока что не показывают очевидных изменений в последние недели, поскольку риск угрозы Covid-19 сохраняется.

Но так считают не все.

«Мы не увидим стагфляции. Мы увидим инфляционный бум с продолжающимся сильным ростом и темпами роста цен, которые уже побудили ФРС переориентировать политику на сдерживание инфляции», - высказался по этому поводу Гленн Хаббард, председатель Экономического совета. Хаббард занимал пост советника при бывшем президенте Джордже Буше, а ныне является профессором экономики Колумбийского университета.

Медианные прогнозы экономистов показали, что они ожидают прирост в США в 2022 году на уровне 3,9% (прогноз повторяет ноябрьский).

На следующей неделе руководители Федеральной резервной системы опубликуют свои собственные новые прогнозы на заседании, которое, как ожидается, начнется с предложения более жестких мер, чтобы гарантировать, что инфляция остается под контролем. Эти прогнозы, вероятно, будут описывать экономику, приближающуюся к полной занятости в следующем году и продолжающую расти быстрее, чем до пандемии.

Уровень безработицы в ноябре на отметке 4,2% уже значительно ниже уровня 4,8% в сентябре, и близок к уровню 4%, который считается устойчивым в долгосрочной перспективе.

Постковид-экономика

Политики также могут начать более быстрое повышение ставок и утвердить планы по прекращению текущих покупок облигаций в марте, а не в июне 2022 года, как планировалось ранее.

Пока еще рано пытаться понять, как будет вести себя вариант Omicron, и как люди перенесут его распространение.

Если он окажется более быстрым, менее опасным для вакцинации и столь же смертоносным, как Delta, он может спровоцировать новую волну ограничений в одних странах и закрытия заводов или поездок в других, что потенциально пагубно скажется на глобальном росте и рабочих местах.

«Страны просто не могут повторить тот большой толчок денежно-кредитной политики, большой толчок фискальной политики, который они смогли сделать за последние два года. Это не может повториться снова», - сообщила в четверг главный экономист Международного валютного фонда Гита Гопинатх на мероприятии в Женеве.

Если вариант Омикрон вызовет новый и серьезный экономический шок, «мы столкнемся с реальным риском того, чего мы до сих пор избегали, а именно стагфляции».

Но пока рынки, аналитики и экономические данные не отражают такого наихудшего исхода, отчасти потому что рынки устали бояться новых штаммов.

Последний вариант был впервые выявлен в начале ноября. С тех пор еженедельное количество путешественников, допущенных к полетам в США Управлением транспортной безопасности, осталось примерно таким же или немного выше по сравнению с 2019 годом, как это было ранее осенью. Согласно данным сайта бронирования OpenTable, объемы личных бронирований в ресторанах также не изменились.

Это ярко свидетельствует о том, что люди стремятся к большей открытости и снижению карантинных мер, устав от ограничений.

Недавнее исследование, проведенное исследователями ФРС Сан-Франциско, отметило то, что стало основной надеждой политиков: американские предприятия и потребители «привыкли к коронавирусу».

«Местная экономическая активность ... была тесно связана с местными условиями COVID-19 в прошлом году, но постепенно перестала быть взаимосвязанной по мере того, как пандемия продолжалась», - пишут исследователи, при этом недавняя дельта-волна вызвала лишь небольшое снижение экономической активности по сравнению с первым месяцем кризиса.

«Может показаться, что это не так, учитывая повышенную инфляционную среду, возобновившиеся опасения по поводу COVID и повышенную волатильность рынка, но экономика находится на подъеме», - считает главный экономист Оксфордского университета в США Грегори Дако.

Индекс восстановления от Оксфорда, объединяющий данные по здоровью, экономике и финансам, упал в конце ноября, но падение было наиболее заметным среди финансовых индикаторов после того, как рынки пострадали после Дня благодарения из-за новостей о штамме Omicron. Показатели спроса и занятости оставались сильными, и Дако пока что отреагировал на новости об Omicron минимальным понижением своего прогноза роста ВВП на 2022 год - до 4,4% с 4,5%.

Экономисты Goldman Sachs, излагая сценарии Omicron, которые варьировались от наихудшего возобновления пандемии до более благоприятного исхода, когда этот вариант вызывает менее серьезное заболевание, заявили, что ожидали, что окончательный удар по ВВП будет скромным, и понизили свой прогноз на 2022 год до 3,8% от 4,2%.

«Правительственная политика в США стала гораздо менее чувствительной к распространению вируса, поскольку этой весной повысились показатели вакцинации», - считают представители Goldman, отмечая, что их внутренний индекс государственных ограничений на коронавирус почти не изменился во время волны инфекций Delta летом. Кроме того, «потребительские расходы и занятость стали гораздо менее чувствительны к распространению местного вируса ... вероятно, из-за снижения неприятия риска COVID в США».

Такая тенденция наверняка заставит ФРС сосредоточиться на инфляции, пусть она пристально наблюдает за развитием вируса, и в этом плане новый вариант может только укрепить планы центрального банка, пишет команда Goldman.

«Мы рассматриваем среднесрочные и долгосрочные риски как в основном инфляционные из-за возможных задержек в нормализации цепочки поставок и сокращении нехватки рабочих», - пишет Goldman, с вероятным повышением ставок к середине года.

Рынки

Фьючерсы показали прирост после обнародования данных по инфляции.

По состоянию на 15.00 GMT фьючерсы на Dow Jones добавили 107 пунктов (+ 0,30%), S&P 500 добавил 0,41%. Евроиндексы падают, нефть всех марок растет, как и золото. Биткоин также показывает прирост из-за отношения к нему, как к убежищу.

Читайте другие статьи автора:

Войне России с Украиной быть?

У трейдеров криптовалют появился новый инструмент оценки рынка

Начинаются слушания о регуляции криптовалют в Конгрессе. Руководители индустрии ходят по тонкому льду

Стоит ли выкупать провал? Эксперты так не думают

Торопитесь торговать Америку? У опытных инвесторов есть цели получше

Следуйте за хлебными крошками денег, а не за Омикроном: куда вкладываться при огромной инфляции?