Риски мягкой посадки американской экономики включают отложенное влияние высоких процентных ставок на кредитование, внешние потрясения, застревание инфляции в сфере услуг на высоких уровнях и сохранение высокого спроса. Об этом заявил в среду президент ФРБ Ричмонда Томас Баркин. "Именно поэтому возможность дополнительного повышения ставок остается в силе", – сказал Баркин.

Опубликованные вчера протоколы с декабрьского заседания ФРС также разочаровали инвесторов, рассчитывавших минимум на три снижения процентной ставки, как это обещали руководители ФРС в сопутствующем заявлении по итогам декабрьского заседания.

Обновленные прогнозы ФРС "предполагают снижение ставки в 2024 году на 75 базисных пунктов от текущего уровня", в 2025 году – ещё четыре раза, а в 2026 году – три, после чего она будет составлять 2,00-2,25%.

В то же время и как следует из опубликованных в среду протоколов, «почти все участники (заседания) указали, что, по их мнению, более низкая ставка по федеральным фондам будет приемлемой к концу 2024 года. Кроме того, несколько участников отметили, что ситуация может оправдать сохранение ставки на текущем уровне на более длительный срок, чем они ожидают на данный момент».

Кроме того, опубликованный в среду производственный индекс деловой активности PMI преподнес «приятный сюрприз» для покупателей доллара. Как следует из отчёта ISM, индекс PMI для производственной сферы вырос в декабре до 47,4 (против 46,7 в ноябре и прогноза в 47,1). Дополнительные детали отчета показали, что индекс занятости в производственном секторе ISM вырос до 48,1 с 45,8 ранее.

Однако доллар не смог извлечь значительной пользы от этих публикаций, негативно отреагировав на более слабые, чем ожидалось, данные JOLTS по количеству открытых вакансий в ноябре (8,790 млн против 8,850 по прогнозу и 8,852 в октябре).

Но даже несмотря на публикацию неоднозначных протоколов декабрьского заседания ФРС и умеренно-ястребиные комментарии членов руководства ФРС (по словам главы ФРБ Нью-Йорка Джона Уильямса, в настоящее время преждевременно думать о сроках снижения процентных ставок, так как экономические данные меняются столь стремительно, что нельзя исключать и ужесточения монетарной политики, если инфляция вновь начнёт расти), участники рынка по-прежнему прогнозируют как минимум три снижения процентной ставки в этом году, хотя сроки начала снижений сместились на 2-ю половину года.

Очевидно, что рынку и доллару нужны новые драйверы, в роли которых могут выступить важные макроданные по США. И они будут доступны уже в ближайшие дни: сегодня и завтра будут опубликованы отчет ADP (в 13:15 GMT) и официальные данные с рынка труда США за декабрь, а также индекс PMI деловой активности в секторе услуг (от ISM), в 13:30 и 15:00 (GMT) соответственно.

* подробнее - Экономический календарь

А в следующий четверг 11 января (в 13:30 GMT) будут опубликованы свежие данные по инфляции в США. Здесь пока еще нет предварительных прогнозов, но если она вновь ускорится, то вероятность перехода ФРС к более мягкой монетарной политике уменьшится, а восходящая динамика доллара может получить второе дыхание.

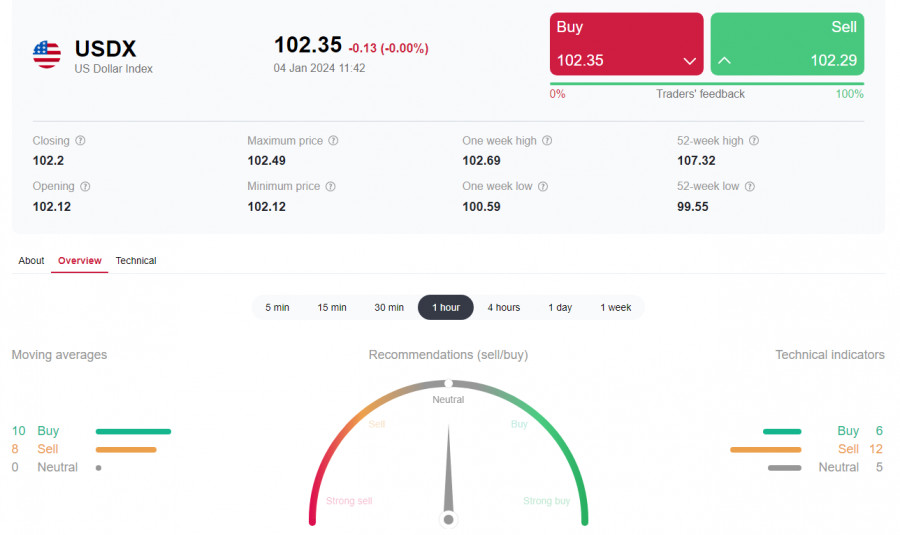

А пока что индекс доллара DXY снижается после 4-дневного роста накануне и достижения в среду локального (с 19 декабря) максимума на отметке 102.42 (на момент публикации данной статьи фьючерсы DXY торговались вблизи отметки 102.00).

Между тем участники рынка, особенно следящие за котировками евро и фунта, обратили внимание на умеренно-позитивные макроданные из Еврозоны и Великобритании, которые смогли придать евро и фунту бычий импульс.

Более высокие уточнённые оценки декабрьских индексов PMI по Франции, Германии и Еврозоне оказали поддержку евро, а более высокие данные по деловой активности в Великобритании, а также ноябрьская статистика по кредитованию (объём потребительского кредитования прибавил +2,005 млрд фунтов вместо +1,4 млрд фунтов по прогнозу) – фунту.

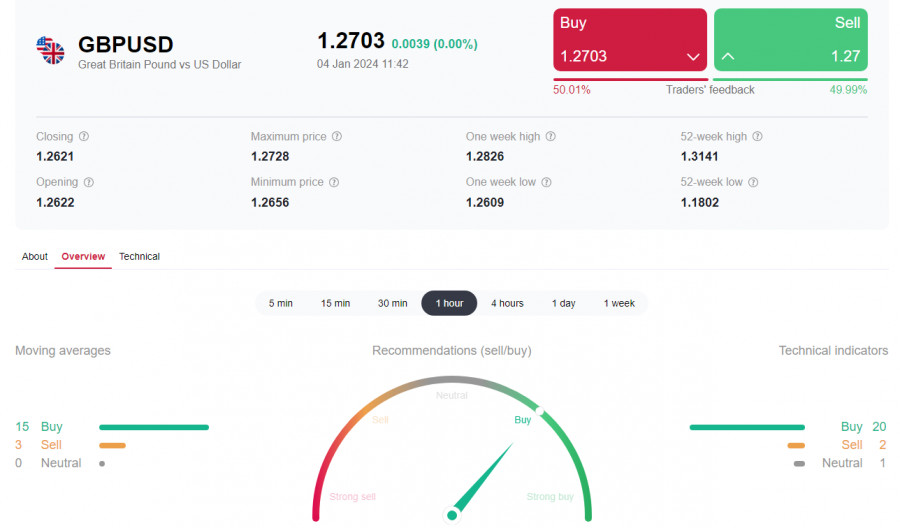

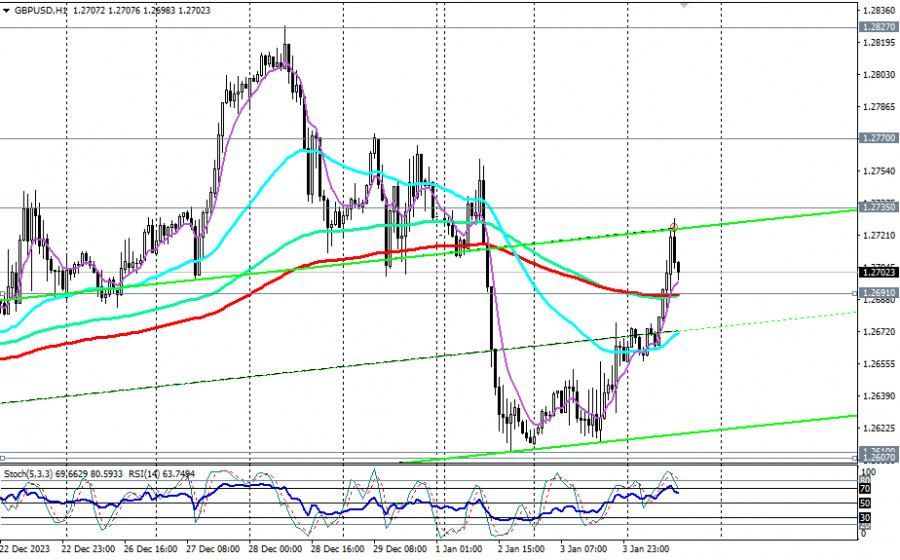

На этих данных, а также на фоне ослабления доллара в ходе азиатской торговой сессии пара GBP/USD смогла подняться к внутридневному максимуму 1.2730.

* см. торговые индикаторы Instaforex по GBP/USD

Однако впоследствии GBP/USD вновь перешла к снижению: инвесторы не рискуют пока наращивать длинные позиции по паре накануне публикации (в 13:15 GMT) отчета ADP и в 13:30 – данных по числу заявок на пособия по безработице в США (подробнее о динамике пары см. в GBP/USD: торговые сценарии на 04.01.2024).

Согласно прогнозам, число занятых в частном секторе американской экономики может прибавить 115,0 тыс. после роста на 103,0 тыс. в предыдущем месяце. Кроме того, ожидается снижение числа первичных заявок на получение пособий по безработице до 216,0 тыс. с 218,0 тыс. неделей ранее.

Эти умерено позитивные данные могут помочь доллару сохранить баланс накануне публикации в пятницу официальных данных от Минтруда США с декабрьскими данными.

* см. также торговые индикаторы Instaforex по USDX

Если ожидаемые данные превзойдут прогнозы (в частности, в декабре ожидается рост числа новых рабочих мест, созданных вне сельскохозяйственного сектора, на +170 тыс., уровень безработицы на отметке 3,8% и замедление роста средней почасовой заработной платы, на +0,3% с +0,4% в ноябре), то это может сдвинуть ожидания относительно начала снижения процентной ставки ФРС на более поздний срок, придав тем самым доллару необходимый импульс для возобновления восходящей динамики.

+ открыть торговый счет в Instaforex

+ зарегистрироваться в системе копирования сигналов

+ инвестировать в ПАММ-системе

+ стать поставщиком сигналов или управляющим инвестиционным портфелем в Instaforex